21/03/2018

Trigo local caro contra Chicago pero con fundamentals favorables

Si bien la relación del precio en Argentina está más de 20% arriba del mercado global de mayor liquidez, hay factores que, aun con volatilidad, ofrecen sostén a mediano plazo. CLARÍN

Iván Barbero. Especial para Clarín Rural

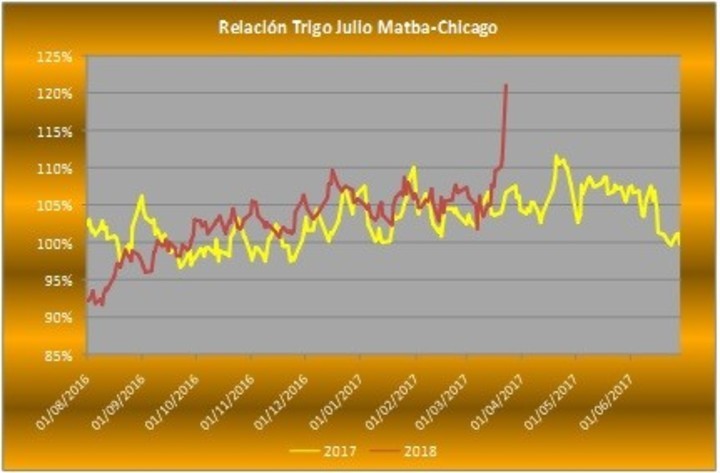

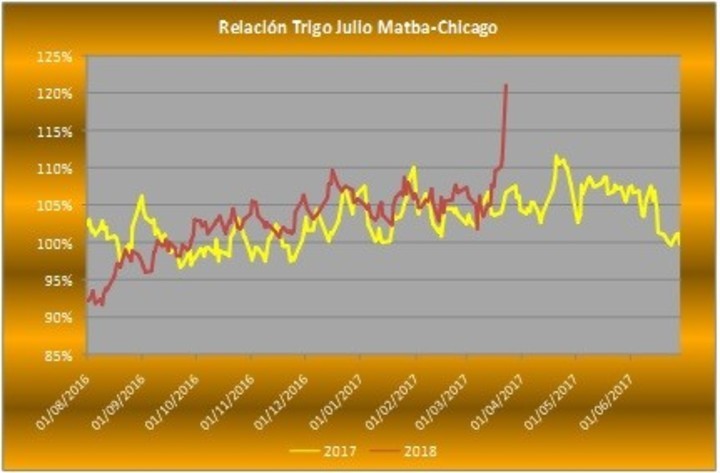

En un escenario en el que la oferta de trigo argentino ha sido la más alta en más de una década (17 mill tt), el volumen comercializado a comienzos de mes se ubica en 11 mill tt (la exportación ha comprado casi 9 mill tt), el factor que mayor incertidumbre genera es la evolución de precios a nivel local. En ese sentido, se aprecia en el gráfico principal de este informe, a través de la línea roja, que la relación respecto a Chicago se encuentra en 121% para julio (esto implica que los valores domésticos exceden a los de referencia en más del 20%) tras un incipiente salto en los últimos 10 días de más de 15 puntos.

De esta manera no sólo estamos en presencia de un pico para el ciclo en curso, sino que también se ha superado el máximo de 110% vislumbrado en un par de ocasiones en el período precedente.

La línea roja del gráfico expresa la evolución de precios del trigo local respecto de las cotizaciones en Chicago.

La línea roja del gráfico expresa la evolución de precios del trigo local respecto de las cotizaciones en Chicago.

Este ratio parece difícil de sostenerse más allá de la coyuntura, por lo que si no se observa una recuperación en el mercado de mayor liquidez mundial es probable que la relación ceda en las próximas semanas.

En definitiva, el mercado doméstico exhibe diversos factores que podrían dar sostén al trigo en el mediano plazo, más allá de que la estructura de precios lejos está de evidenciar un panorama de nerviosismo desde el punto de vista del consumo.

Sin embargo, el hecho de que estemos tan caros respecto a Chicago genera una luz de alerta por la pérdida de competitividad que esto supone, lo cual podría conducir a un ajuste por esta vía.

Frente a lo descripto es muy probable que en los próximos tres meses asistamos a un escenario de fuerte volatilidad, lo que potencia el papel de las coberturas para construir un piso de precios y asegurar rentabilidad.

Escenario

La oferta de trigo argentino resulta el más elevado en términos históricos. Esto queda expresado a través de las barras y el eje izquierdo del gráfico siguiente.

Volumen detrigo coemrcializado y porcentaje de ritmo de ventas

Volumen detrigo coemrcializado y porcentaje de ritmo de ventas

Por su parte, en términos relativos, el ritmo de ventas se ubica en 65% (línea roja y eje derecho) y excede en aproximadamente 3 puntos la media de las últimas 11 temporadas. Asimismo, se trata del segundo mayor ritmo de las últimas 5 campañas, solamente superado por el 70% registrado a esta altura de 2017.

A pesar de la dinámica de la demanda la estructura de precios está mostrando que el mercado lejos está de mostrarse ansioso; en efecto el pase marzo-julio en Matba registra un carry de U$S 15 (barras y eje izquierdo del gráfico siguiente), lo que tiene asociado una tasa implícita anualizada mayor al 23% (línea roja y eje derecho; el pico se ha registrado en 2012 con 35%).

Carry y tasa anualizada Trigo Matba marzo julio al 19/3

Carry y tasa anualizada Trigo Matba marzo julio al 19/3

Claramente con este premio, el cual duplica el observado hace doce meses, lo mejor en la actualidad es vender a mitad de año; para que exista incentivo a desprenderse de la mercadería a corto plazo deberíamos ver un carry exiguo o incluso un escenario invertido (disponible por encima de julio).

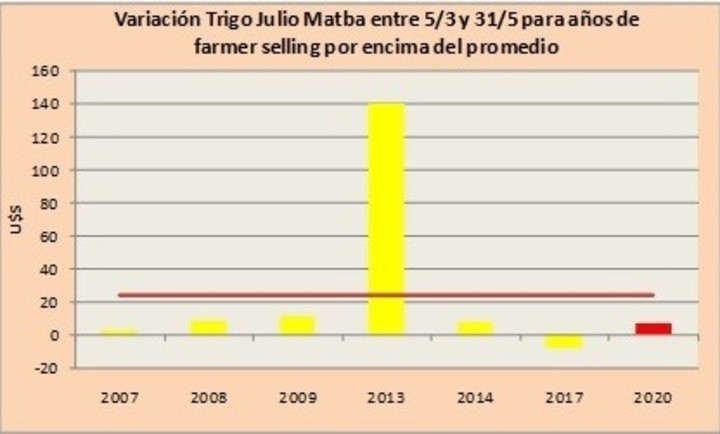

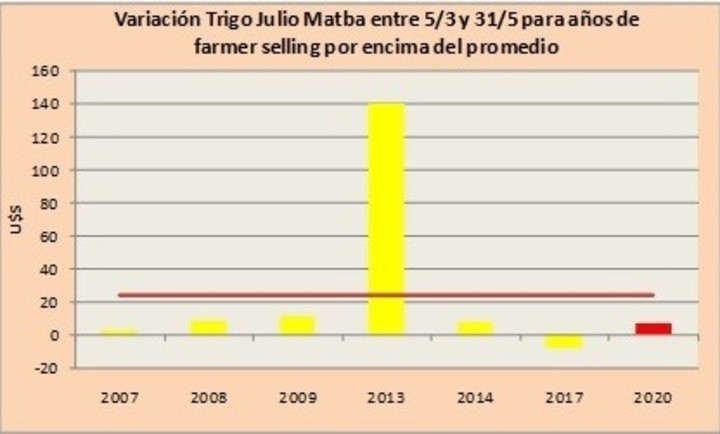

Más allá de lo anterior, si analizamos la performance del trigo entre 5/3 y 31/5 (siguiendo la posición julio en Matba) en los períodos en los que se ha superado la media del farmer selling, se advierte que en 5 casos el mercado ha exhibido un comportamiento alcista (con un salto excluyente de U$S 140 en 2013) mientras que solamente en una oportunidad se ha detectado una merma (2017 con una contracción de U$S 40).

Asimismo, para el ciclo en curso por el momento se está respetando esa estacionalidad con un incremento del U$S 6.5 (barra roja del gráfico siguiente), lo que está arrojando un promedio para toda la serie de U$S 24 (línea roja).

Variación trigo julio Matba entre 5/3 y 31/5 para años de farmer selling por encima del promedio.

Variación trigo julio Matba entre 5/3 y 31/5 para años de farmer selling por encima del promedio.

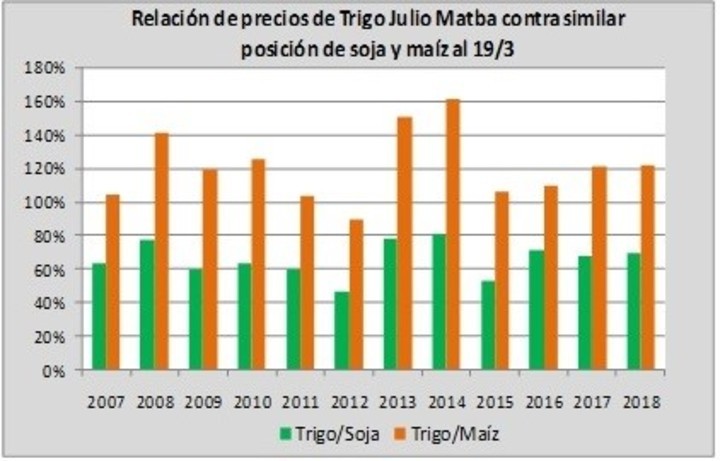

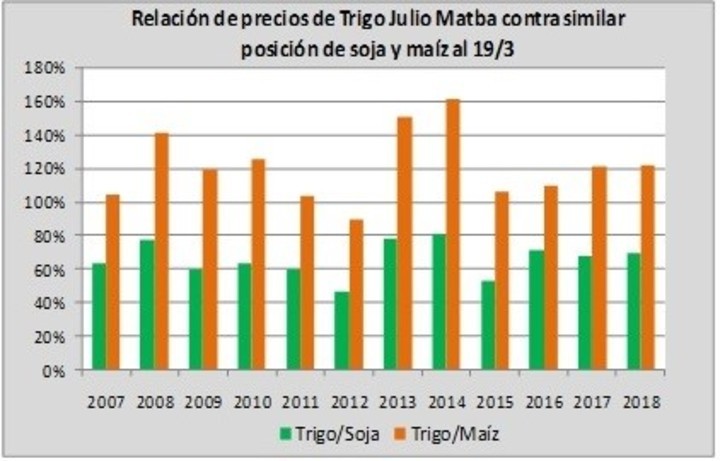

En otro orden, al establecer un paralelo estacional en la plaza doméstica del trigo respecto a soja y maíz (julio en todos los casos), se observa que en ambos casos nos encontramos entre los mayores niveles pero con una brecha considerable en relación a los máximos.

En efecto, el ratio trigo/soja (barras verdes del gráfico siguiente) se encuentra en 70%, en sintonía con las últimas dos temporadas aunque por debajo del pico de 80% registrado en el bienio 2013-2014. En lo concerniente al maíz la relación trepa al 122% (barras naranjas, o sea trigo un 22% por encima del maíz), igual que a esta altura del año pasado aunque por debajo de los registros superiores a 150% que se habían verificado también en 2013 y 2014.

Relación de precios Trigo Julio Matba contra similar posición de soja y maíz al 19/3

Relación de precios Trigo Julio Matba contra similar posición de soja y maíz al 19/3

Iván Barbero. Especial para Clarín Rural

En un escenario en el que la oferta de trigo argentino ha sido la más alta en más de una década (17 mill tt), el volumen comercializado a comienzos de mes se ubica en 11 mill tt (la exportación ha comprado casi 9 mill tt), el factor que mayor incertidumbre genera es la evolución de precios a nivel local. En ese sentido, se aprecia en el gráfico principal de este informe, a través de la línea roja, que la relación respecto a Chicago se encuentra en 121% para julio (esto implica que los valores domésticos exceden a los de referencia en más del 20%) tras un incipiente salto en los últimos 10 días de más de 15 puntos.

De esta manera no sólo estamos en presencia de un pico para el ciclo en curso, sino que también se ha superado el máximo de 110% vislumbrado en un par de ocasiones en el período precedente.

Este ratio parece difícil de sostenerse más allá de la coyuntura, por lo que si no se observa una recuperación en el mercado de mayor liquidez mundial es probable que la relación ceda en las próximas semanas.

En definitiva, el mercado doméstico exhibe diversos factores que podrían dar sostén al trigo en el mediano plazo, más allá de que la estructura de precios lejos está de evidenciar un panorama de nerviosismo desde el punto de vista del consumo.

Sin embargo, el hecho de que estemos tan caros respecto a Chicago genera una luz de alerta por la pérdida de competitividad que esto supone, lo cual podría conducir a un ajuste por esta vía.

Frente a lo descripto es muy probable que en los próximos tres meses asistamos a un escenario de fuerte volatilidad, lo que potencia el papel de las coberturas para construir un piso de precios y asegurar rentabilidad.

Escenario

La oferta de trigo argentino resulta el más elevado en términos históricos. Esto queda expresado a través de las barras y el eje izquierdo del gráfico siguiente.

Volumen detrigo coemrcializado y porcentaje de ritmo de ventas

Volumen detrigo coemrcializado y porcentaje de ritmo de ventasA pesar de la dinámica de la demanda la estructura de precios está mostrando que el mercado lejos está de mostrarse ansioso; en efecto el pase marzo-julio en Matba registra un carry de U$S 15 (barras y eje izquierdo del gráfico siguiente), lo que tiene asociado una tasa implícita anualizada mayor al 23% (línea roja y eje derecho; el pico se ha registrado en 2012 con 35%).

Carry y tasa anualizada Trigo Matba marzo julio al 19/3

Carry y tasa anualizada Trigo Matba marzo julio al 19/3Más allá de lo anterior, si analizamos la performance del trigo entre 5/3 y 31/5 (siguiendo la posición julio en Matba) en los períodos en los que se ha superado la media del farmer selling, se advierte que en 5 casos el mercado ha exhibido un comportamiento alcista (con un salto excluyente de U$S 140 en 2013) mientras que solamente en una oportunidad se ha detectado una merma (2017 con una contracción de U$S 40).

Asimismo, para el ciclo en curso por el momento se está respetando esa estacionalidad con un incremento del U$S 6.5 (barra roja del gráfico siguiente), lo que está arrojando un promedio para toda la serie de U$S 24 (línea roja).

Variación trigo julio Matba entre 5/3 y 31/5 para años de farmer selling por encima del promedio.

Variación trigo julio Matba entre 5/3 y 31/5 para años de farmer selling por encima del promedio.En efecto, el ratio trigo/soja (barras verdes del gráfico siguiente) se encuentra en 70%, en sintonía con las últimas dos temporadas aunque por debajo del pico de 80% registrado en el bienio 2013-2014. En lo concerniente al maíz la relación trepa al 122% (barras naranjas, o sea trigo un 22% por encima del maíz), igual que a esta altura del año pasado aunque por debajo de los registros superiores a 150% que se habían verificado también en 2013 y 2014.

Descargar documentos

- 53º Aniversario de Acopiadores de Córdoba Descargar

acopiadorescba.com

acopiadorescba.com