15/10/2024

Mercado intervenido: el gobierno ruso les “recomendó” a los exportadores un precio mínimo para vender trigo

Cuando las proyecciones iniciales auguraban en abril la producción de trigo ruso 2024/2025 en 94 millones de toneladas, pocos imaginaron que el principal exportador mundial del grano fino cerraría la cosecha en octubre con algo más de 80 millones de toneladas y que, otra vez, el gobierno liderado por Vladimir Putin pondría en valor viejas prácticas restrictivas para sus ventas externas, como los derechos de exportación y la fijación de un precio mínimo para el comercio del cereal con el objetivo de, según lo reclamó la Unión de Exportadores de Cereales de Rusia la semana pasada, evitar una sangría del trigo nuevo “a valores tan bajos” como los vistos en los meses precedentes.

La variación de “las retenciones móviles” rusas para el trigo se calcula semanalmente en función de un promedio de los precios de exportación relevados por el Ministerio de Agricultura y de la paridad entre el dólar y el rublo. El viernes ese gravamen fue elevado un 41%, de 13,72 a 19,34 dólares por tonelada. También en el cierre de la semana anterior el Gobierno mantuvo una reunión con los representantes de las principales firmas exportadoras de cereales, cuyo resultado fue revelado ayer en forma extraoficial por fuentes del mercado, dado que el Kremlin no difundió un comunicado al respecto.

“La petición del gobierno a los exportadores fue que no vendan trigo en licitaciones internacionales por debajo de los 250 dólares FOB por tonelada –hasta la semana pasada el precio de venta rondó los 230 dólares–”, contó a LA NACION Andrey Sizov, director General de la consultora SovEcon, especializada en el comercio agrícola en la zona del Mar Negro. Agregó que no se sabe a ciencia cierta cuándo comenzará a regir la “recomendación” del gobierno, aunque supone que sería de manera gradual.

“Un hecho importante en la recomendación del Ministerio de Agricultura (y pasado por alto por buena parte del mercado) es el pedido para que el grano ruso solo sea suministrado a los consumidores por los exportadores rusos, lo que significa que los comerciantes no deberían comprar grano dentro del país y para venderlo a otros operadores”, explicó Sizov. Según el especialista, “esta es una historia alcista para el valor del trigo en el nivel mundial, ya que –de ponerse en práctica– es probable que disminuya notablemente el ritmo de las exportaciones rusas en el futuro próximo”.

A poco de conocida la noticia, fuentes privadas señalaron que Egipto –es el principal comprador mundial de trigo y un cliente usual de Rusia– estaría buscando grano con un valor de hasta 240 dólares FOB por tonelada. “Si eso es correcto, dudo que puedan comprar a un precio inferior a los 240 dólares por tonelada en este momento a algún proveedor que no sea Rusia. Pero los proveedores rusos probablemente ahora no le vendan trigo a Egipto a ese valor para cumplir con el Ministerio de Agricultura. Las negociaciones serán complicadas para Egipto, que recientemente designó un nuevo funcionario para el área de compras estatales que, al parecer, no es un buen comerciante, dado que podría haber importado un buen volumen a precios más barato en los últimos meses, pero, por alguna razón, no lo hizo. Al final, Egipto tendrá que comprar, sea a 240, a 250 o a 300 dólares, porque tener la mercadería es una cuestión de supervivencia para el gobierno de ese país, muy dependiente del grano extranjero”, destacó.

Según los cálculos de SovEcon, entre julio y octubre Rusia ya exportó 19,30 millones de toneladas de trigo, por lo que le quedarían cerca de 28 millones de toneladas para lo que resta del ciclo comercial, que finaliza el 30 de junio próximoGENYA SAVILOV - AFP

Para Charlie Sernatinger, vicepresidente Ejecutivo de la firma de servicios financieros Marex Capital Market, con las bajas que reflejaron ayer las pizarras de Chicago y de Kansas para el valor del trigo –la posición diciembre en esas plazas cayó US$5,05 y 5,32, al cerrar en 215,02 y en 216,77 dólares por tonelada, respectivamente– el mercado mostró su desconfianza frente a los intentos del gobierno ruso por intervenir el mercado.

“Mantener a los comerciantes extranjeros fuera de acción o imponer precios mínimos son, en la práctica, cuestiones inaplicables. El precio mínimo no funcionó antes y no funcionará ahora. En cambio, sólo servirá para que los compradores (como Egipto) sean más cautelosos a la hora de publicar el precio FOB al que compraron su grano”, dijo a LA NACION el especialista desde Chicago.

Y fue más allá: “El intento de vender trigo directamente al consumidor, por fuera de las casas comerciales internacionales es visto como algo ridículo por el mercado. ¿Qué consumidor en el mundo quiere una casa rusa como contraparte? Además de los obstáculos que tendrían que superar para canalizar dólares estadounidenses a un país sancionado por la invasión a Ucrania está el pequeño y molesto asunto de la fiabilidad. No se paga más cuando hay incertidumbre en el origen. Al contrario, se pide un descuento por ese riesgo”.

En cuanto a los derechos de exportación para el trigo, Sernatinger auguró que el impuesto que aplica Rusia seguirá aumentando y que eso “hará que los agricultores pidan un precio cada vez más alto para vender su trigo, por lo que, desde ese lado de la ecuación, posiblemente esto resulte, a la larga, alcista para las cotizaciones del cereal”.

Advertencia semi oficial

La semana pasada, la Unión de Exportadores de Cereales de Rusia, una entidad que dice representar a los “mayores productores y comerciantes que exportan aproximadamente el 80% de los granos rusos”, advirtió a través de un comunicado que “no hay razón para exportar cereales rusos a precios tan bajos. Las acciones de algunos aspirantes a exportadores causan un daño financiero directo a los agricultores rusos, así como a la reputación de Rusia en el mercado mundial de cereales, distorsionando la fijación objetiva de precios y socavando la estabilidad de los suministros a nuestros consumidores durante toda la temporada”. Y anunció que frente a esta situación harán una propuesta al Ministerio de Agricultura para que se revise “la metodología de distribución de la cuota de exportaciones para la segunda mitad de la temporada comercial (enero/junio)”.

Consultado sobre este pronunciamiento, Sizov indicó que la Unión de Exportadores de Granos de Rusia “es una entidad estrechamente relacionada con el Ministerio de Agricultura, por lo que sus dichos de la semana anterior, previos a la reunión del vienes, fueron interpretados como una primera advertencia indirecta del gobierno a las firmas exportadoras internacionales”.

El especialista ruso explicó que los 47,60 millones de toneladas de trigo que SovEcon proyectó como exportaciones 2024/2025 ahora parecen un volumen optimista. “Creo que deberemos revisar esa cifra a la baja, luego de haber ajustado la semana pasada de 82,90 a 81,50 millones de toneladas el volumen de la cosecha. Estimamos que en el segmento julio/octubre (los primeros cuatro meses del ciclo comercial) las ventas externas de trigo sumaron 19,30 millones de toneladas, de manera que quedarían cerca de 28 millones de toneladas para comercializar durante el resto de la temporada. Pero, reitero, creo que bajaremos esa cifra, porque, además del recorte productivo, necesitaremos evaluar cómo reaccionarán los exportadores a la amenaza del Ministerio de Agricultura durante las próximas una a dos semanas”, dijo Sizov.

En referencia a la segunda mitad del ciclo comercial y a los cupos que usualmente impone el gobierno ruso para las exportaciones de trigo en el período enero/junio, agregó que “sí, es probable que la cuota sea más restrictiva que en los años precedentes debido a una oferta menor y a un índice de precios al consumidor (IPC) para los alimentos históricamente alto, que hoy está en el 9,5% interanual, frente al 5,3% vigente un año atrás. Una vez más, el gobierno pretende regular el IPC jugando con las exportaciones agrícolas”, cuestionó Sizov.

En opinión de Sernatinger, los fundamentos para la segunda mitad del ciclo comercial del trigo en el hemisferio norte “tienden a ser alcistas para los precios internacionales del trigo”, tanto por las posibles restricciones a las ventas rusas con una cuota de exportación más chica, como por la menor oferta del grano fino en la Unión Europea tras los ajustes en las cosechas de países como Francia y Alemania. Sin embargo, advirtió que actualmente “la presión estacional es muy fuerte por la entrada del grano nuevo de los países proveedores en el circuito comercial, lo que hace difícil precisar qué ocurrirá con las cotizaciones del trigo de enero en adelante”.

Competitividad para entrar en Brasil

Desde el punto de vista regional, la “recomendación” del Kremlin a los exportadores de no vender debajo de los 250 dólares FOB por tonelada tiene implicancias directas sobre el principal comprador del trigo argentino: Brasil que, según la estadística publicada por la Asociación Brasileña de la Industria del Trigo (Abitrigo), con datos para los primeros ocho meses del año, lleva importadas desde Rusia 501.116 toneladas del cereal, volumen que pone al grano ruso en el tercer escalón del podio de abastecedores de los molinos brasileños, detrás de la mercadería originada en la Argentina (2.954.066 toneladas) y de la de Uruguay (608.810 toneladas).

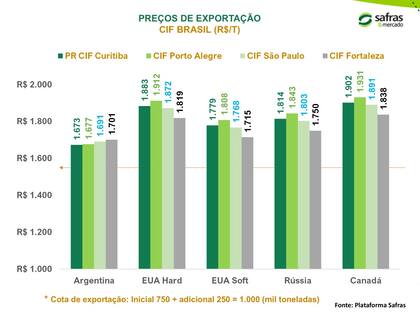

“Si efectivamente los exportadores rusos venden a 250 dólares la tonelada de trigo, por encima de los 230 dólares a los que se cotiza por estos días, ese origen perderá competitividad para el mercado brasileño, incluso contra el trigo viejo argentino, pero, más aún, contra el grano de la nueva cosecha. Esa merma en la competitividad rusa se dará hasta para los puertos del nordeste y pese a estar dentro del cupo libre de aranceles para el trigo que ingresa desde afuera del Mercosur, que este año se amplió de 750.000 a 1.000.000 de toneladas”, explicó a LA NACION Elcio Bento, analista de la consultora brasileña Safras & Mercado.

La consultora Safras & Mercado calculó la competitividad del trigo de Rusia con un valor FOB de 250 dólares por toneladaSafras & Mercado

Agregó que, además, esta situación también implicaría una mejora en la competitividad del trigo brasileño que exporta Rio Grande do Sul, que normalmente debe lidiar con la oferta rusa para entrar en el mercado del sudeste asiático. “Si el competidor tiene precios más altos, los importadores buscarán alternativas. Y entra ellas puede estar el trigo gaucho”, dijo Bento.

Con las tareas de cosecha en el Estado recién iniciadas, Safras & Mercado prevé la producción de trigo de Rio Grande do Sul en 4 millones de toneladas. De ese total, 2 millones de toneladas serán excedentes de su demanda molinera y podrán ser destinados a la exportación y a abastecer las fábricas de Paraná, luego de una cosecha que en ese otro Estado sureño –ya se levantó el 73% del área apta– rondaría los 2,60 millones de toneladas, debajo de los 3,60 millones previstos inicialmente y de los 3,80 millones que su industria molinera consume por año.

Por Dante Rofi

acopiadorescba.com

acopiadorescba.com